主婦やサラリーマンの中には、在宅で副業を行っている人も多くいます。そして、在宅副業といっても行う仕事内容や副収入として得ている金額は、人それぞれ異なります。

例えば、ブログやサイトを作ることで、広告収入として月に数万円を得ているような人もいます。その一方で、同じようなことを行っている人でも、ブログやサイトの中で商品を販売することで月に数十万円から数百万円を稼いでいるような人もいます。

このように、主婦やサラリーマンで副業を行っている人の中には、一般的なサラリーマンの給料以上に副収入を得ている人もいます。

そうした場合に注意しなければいけないことが「消費税」と「社会保険」です。

一般的に消費税というと、「商品を購入するときに発生するもの」というイメージが強いと思います。しかし、副業でお金を稼ぎ始めると、そのことに対しても納税の義務が発生するようになります。

また社会保険は、主婦であれば旦那さんんの扶養に入っていますが、副業で稼ぐ額によっては自分で払わなければいけなくなります。

知らずにこれらの義務を守らないでいると、法律を犯すことになります。

そのため、主婦やサラリーマンで副業を行う人は、消費税と社会保険について学んでおくことが大切だといえます。

そこで今回は、「主婦やサラリーマンが副業で注意すべき消費税、社会保険」について解説します。

消費税に関する基礎知識

一般的な主婦やサラリーマンにとって消費税は、「買い物するときに支払わなければいけないもの」という認識が強いと思います。ただ、副業を行って多くの副収入を得た場合には、あなたが事業として行う取引も消費税の対象となります。

消費税とは、基本的に国に納める税金になります。正確にいうと、8パーセントであれば、そのうち6.3パーセントが国で1.7パーセントが地方消費税として都道府県に入ります。

あなたが商品を購入するときに支払っている消費税は、お店が代行して徴収しているだけです。つまり、お店は消費税分のお金は全く収益になることなく、後から国や地方に納めなければいけません。

ただ、お店に納税義務が発生するには、ある条件があります。それは「前々年の売上が1,000万円を超えていること」です。

そのため、前々年の売上が1,000万円以下である場合、「免税事業者」として、消費税の納税を免除されます。つまり、免税事業者であるお店は、代行して徴収した消費税をそのまま収益として得ることができます。

ちなみに、サラリーマンが得ている給料は消費税の対象になりません。

つまり、サラリーマンである人が、会社から給料として500万円を受け取った他に、副業による副収入が500万円あった場合には、納税義務は発生しません。

課税取引と非課税取引

前々年の売上が1,000万円を超えた場合には、売上が消費税の対象となるため消費税を支払う必要が出てきます。もし、あなたが事業を行っている場合に、取引相手から消費税を徴収していないときでも、納税は行わなければいけません。

基本的に、免税事業者であっても取引には消費税がかかります。つまり、取引に消費税が発生することと、その先で納税義務があるかということは関係ないといえます。

そして、事業として取引というと、商品の売買や資産の譲渡などをイメージする人が多いと思います。しかし実際には、弁護士や税理士の依頼料や、ライターの執筆料といった「技能等に基づいて役務を提供する仕事」にも、消費税がかかることになります。

このように、取引に対して課税されるものを「課税取引」といいます。

一方で、取引を行っても課税対象とならないものもあります。そのような取引を「非課税取引」といい、非課税取引となるものには、「消費税の性格上課税対象とならないもの」と「特別の政策的配慮によるもの」の2つがあります。

前者の例としては、土地の譲渡や登記・登録等の行政手続き手数料などが挙げられます。後者では、公的医療保障制度による医療や社会福祉事業、学校の授業料などがあります。これらの取引は、基本的に消費税の対象とならないため、納税義務がありません。

そして、既に述べたように、サラリーマンに支払われる給料も課税対象外取引になります。

このように、事業で行う取引には、課税取引と非課税取引の2つがあることを知っておく必要があります。

消費税額の計算方法

副業による前々年の売上が1,000万円を超えた場合には、消費税を納税する義務が発生します。そして、支払う消費税額は、「収入の8パーセント」というような単純なものではありません。

まず、消費税に関しては、あなたが既に支払った分の消費税額は差し引かれます。

例えば、1,000円の商品を仕入れるときには、8パーセントの80円が加算されるため1,080円を支払うことになります。そして、あなたがその商品を1,500円で販売する際には、消費税の120円が上乗せされて1,620円で売ることになります。

こうした場合、納税する消費税額はお客さんから預かった120円から、あなた自身が仕入れ時に支払った80円を差し引いた40円になります。こうした仕組みを、「仕入税額控除」といいます。

そして、仕入税額控除には、仕入れにかかったものだけではなく、経費として支払った消費税も含むことができます。

また、売上の中には、消費税の対象外となる売上もあります。そのため、そのような非課税分の収入額を最初に差し引かなければいけません。こうしたことを全て考慮して、以下のような計算式で納付すべき消費税額を算出します。

・売上-非課税分の売上=課税売上

・課税売上×100分の8(8パーセント)=課税売上にかかる消費税額

・課税売上にかかる消費税額-仕入れ税額控除=納付すべき消費税額

副業を行って得た副収入額が消費税の対象となる場合、以上のような計算式で納付すべき消費税額を算出することができます。

ただ、こうした計算を行うためには、帳簿を付けるときに、消費税を支払った物と消費税がかからなかった物を分別する必要が出てきます。そうなると、計算するための数字を管理することが非常にややこしくなります。

そのため、基本的には「簡易課税制度」を用いて簡単に計算することができるようになっています。

簡易課税制度では、事業ごとに「みなし仕入れ率」と呼ばれる、仕入れ税額控除の割合が決められています。そして、みなし仕入れ率を利用することで、以下のような式を使って簡単に納付すべき消費税額を計算することができます。

・課税売上×100分の8×みなし仕入れ率=納付すべき消費税額

みなし仕入れ率は、インターネットで検索することで簡単に調べることができます。例えば、ネットオークションなどの転売益を含む小売業は、みなし仕入れ率が80パーセントになります。

こうした簡易課税制度を利用することで、納付すべき消費税額を簡単に算出することができます。

ただ、簡易課税制度の利用には、以下の2つの条件を満たしていなければいけないことを知っておいてください。

・前々年の課税売上高が5,000万円以下

・前年までに簡易課税制度の適用を申請していること

社会保険に関する基礎知識

専業主婦で副業による副収入がない人であれば、税金や社会保険について考える必要はありません。

しかし、専業主婦であっても副業を行っている場合には、このような税金や社会保険についてしっかりと考えなければいけません。副業によって副収入を得るということは、収入に対する税金を支払う義務が発生しますし、収入額によっては保険料も自分で払う必要が出てきます。

次に、「主婦が副業を行う際に必要な社会保険に関する基礎知識」について解説します。

副業主婦に関係する社会保険

サラリーマンの給料から税金と同じように、知らない間に引かれているものに「社会保険料」があります。そして、サラリーマンを旦那にもつ主婦であれば、旦那の扶養に入っているため、社会保険料について深く考えることはありません。

しかし、副業で副収入を得るようになった場合には、主婦も社会保険料について考える必要があります。

社会保険と一言でいっても、健康保険や介護保険、雇用保険、労災保険、年金保険など、さまざまなものがあります。その中でも、副業を行う主婦に関係してくる社会保険は「健康保険」と「年金保険」です。

主婦が副業を行って副収入を得ている場合には、自分自身の健康保険と年金保険について考えなければいけないようになります。

旦那さんの扶養に入っている場合には、自動的に健康保険と厚生年金に入ることになります。しかし、副業による副収入(所得)が年間130万円、月に10万8千円を超えると、扶養から外れることになります。所得とは、副収入から必要経費を差し引いた額になります。

そうなると、あなたは自分で国民健康保険と国民年金に加入しなければいけなくなります。その結果、保険料として月に数万円の負担がかかるようになります。

そのため、現在旦那さんの扶養に入っている主婦が副業を行う場合には、副業による所得が130万円を超えないように注意する必要があります。ただ、もし副業による所得が130万円をはるかに超える場合には、わざわざ130万円を下回るように収入を抑えるのではなく、自分で社会保険料を支払った方が将来的にも得になります。

ちなみに、国民健康保険や国民年金として支払った場合は、「社会保険料控除」という形で、所得から控除を受けることができることも知っておいてください。

健康保険の基礎知識

主婦が副業による所得が130万円を超えた場合、旦那さんの扶養から外れて国民健康保険に入ることになります。

そして、国民健康保険の場合、1世帯当たりで加入し、1世帯の年間収入によって保険料が異なります。国民健康保険の保険料は、市役所などに問い合わせることで教えてもらえるため、自分で計算するより直接聞いたほうが早いです。

国民健康保険で注意しなければいけないことは、会社に勤めている場合と違い、全額自己負担になるということです。サラリーマンが加入する健康保険は、保険料を会社が半分負担してくれています。そのため、自己負担は実額の半分になります。そのため、副業している主婦は、サラリーマンが天引きされる健康保険料より多くの額を支払わなければいけません。

また、国民健康保険では「傷病手当金」がありません。傷病手当金とは、病気や怪我によって働けなくなった場合に受けることができる賃金です。

健康保険であれば、病気などで仕事をしていなくても、標準報酬月額の3分の2に当たる額が支給されます。しかも、支給対象期間は1年半にも及びます。一方で国民健康保険の場合、そのような保障は一切ありません。

国民健康保険には、このような特徴があることを理解しておいてください。

年金の基礎知識

国民健康保険に加入すると、自動的に国民年金に入ることになります。

国民年金の特徴は、すでに述べたように社会保険料控除によって、保険料が全額控除できることにあります。民間の個人年金保険などの生命保険控除では上限が5万円であることと比較すると、非常にお得になります。

さらに「国民年金基金」と呼ばれる、任意加入による上乗せ年金制度もあります。国民年金基金に関しても、全額控除を受けることができます。

国民年金には、このようにお得な面も多くあります。

一方で国民年金の場合、ほとんどのケースでは支払う保険料が高くなります。国民年金の額は、平成27年度では一律で、成人している1人当たりで月に1万5590円になります。扶養に入っている場合には、年金を払う必要がないため、自身で払うとなるとかなりの負担になります。

主婦が副業を行って加入する国民年金には、以上のような特徴があります。

今回述べたように、主婦やサラリーマンが副業で成功し、副収入の額が大きくなると、消費税を納める必要が出てきます。消費税の納税義務は、前々年の売上が1,000万円を超えると発生します。また、消費税はみなし仕入れ率を活用して算出することができます。

主婦やサラリーマンが副業を行う際には、こうした消費税に関する基本的な知識を理解しておく必要があります。そうすることで、法律に反することなく副業を行うことができるようになります。

また、主婦が副業を行って副収入を得た場合には、社会保険について注意しなければいけません。副業による収入の額によっては、自分自身で国民健康保険や国民年金に加入する必要があります。

そのため、主婦が副業を行う場合には、以上のような社会保険に関する基本的な知識を持っておくことが大切です。

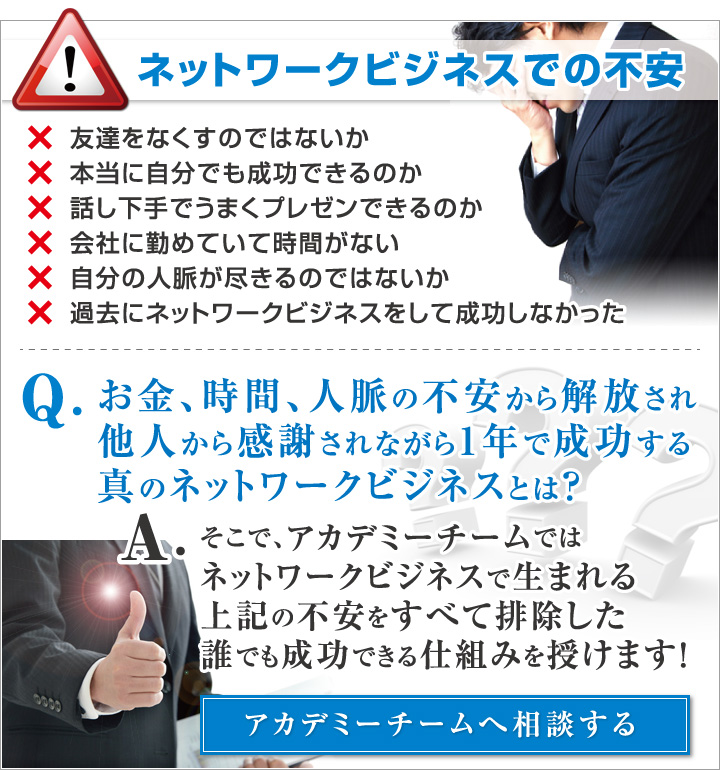

なぜ、アカデミーチームで成功者が続出するのか

自分の金儲けのために人を勧誘したり、商品を売ったりするのがネットワークビジネスではありません。自信をもって紹介できる製品を口コミによって広げ、困っている人を高品質の商品によって助けるのが本来のネットワークビジネスです。

アカデミーチームでは、こうしたビジネスでの原則はもちろんのこと、成功までの手順やチーム生の募集を含めてすべてのサポートを行っています。その結果、成功者が続出しています。

所属するチームが悪ければ、どれだけ頑張っても成功することはありません。あなたがネットワークビジネスで成果がでないのは、言葉は悪いですが教わっている人が悪いといえます。

そこでアカデミーチームでは、強引な勧誘はせず、社会貢献までを考えられる人だけチーム生として募集しています。感謝されるビジネスだけを行いたい人だけ、以下から申込みを行うようにしてください。